逼近1000亿!创新产品首秀 双双领涨

来源:中国基金报 作者:《华夏时讯网》编辑 发布时间:2023-03-29

发行阶段吸金超2300亿的新能源REITs,迎来上市首秀。

3月29日,首批两只新能源REITs——中信建投国家电投新能源REIT、中航京能光伏REIT,首日上市就领涨公募REITs市场,场内资金交投活跃,也是当天涨幅收红的两只REITs产品。在两只新产品上市后,全市场27只上市公募REITs总市值达964.33亿元,已经逼近1000亿元整数关口,这在我国公募REITs市场近两年发展中将具有里程碑的意义。

多位业内人士对此表示,由于新能源公募REITs创新产品资产稀缺,项目优质,叠加机构资金认识到大类资产配置的重要作用,上市后赚钱效应也较好,近年来公募REITs发行,往往会引发大量资金的追逐。随着公募REITs发行和扩募常态化,以及新能源、消费、水利、新基建等公募基础设施类型试点扩容,未来这一市场还有广阔发展空间。

新能源公募REITs上市首秀

领涨市场交投活跃

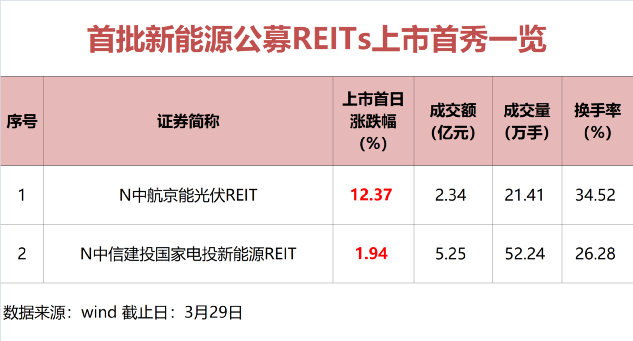

截至3月29日下午15:00收盘,首日上市的两只新能源——中信建投国家电投新能源REIT、中航京能光伏REIT,上市首日双双收红,两只创新REITs涨幅分别为1.94%、12.37%,上市首秀领涨公募REITs市场。

从成交情况看,两只产品总成交量73.65万手,在当天公募REITs市场成交量占比57%;成交额总计7.59亿元,在27只公募REITs中占比也超过7成。平均换手率达到30.4%,也是同日交易的25只公募REITs市场平均数据的近37倍。

其中,中信建投国家电投新能源REIT成交更为活跃,当天成交量52.24万手,公募REITs市场占比超过4成;成交额5.25亿元,占比也超过半壁江山,上市首秀的交投活跃度领涨市场。

公开信息显示,首批两只新能源REITs在发行期,就受到了资金的追捧。其中,中信建投国家电投新能源REIT产品,战略配售、网下认购和公众投资者认购总规模超过1500亿元;同期发行的中航京能光伏REIT,认购总规模也达到845亿元左右,两只产品总计吸金超过2300亿元。

从成立规模看,中信建投国家电投新能源REIT最终成立规模78.4亿元,中航京能光伏REIT为29.35亿元,成为公募REITs市场首批新能源类型的创新品种。

谈及各类资金争相追逐新能源REITs的现象,中航基金表示,一方面,REITs产品因长期稳定特性,与机构投资者匹配度较高。自2021年首批REITs上市以来,公募REITs产品的投资主要以机构投资者为主,个人投资者为辅。机构投资者中,保险资产、社保基金、养老基金、企业年金等资金与REITs产品匹配度较高。

另一方面,上市REITs总体也受到市场热捧,投资者认可度持续高涨。首批新能源REITs认购情绪高涨,两只产品较高的网下超额认购倍数,体现公募REITs产品作为新投资品种投资者对其需求旺盛,也充分说明资本市场对首批新能源REITs原始权益人京能国际和国家电投的认可。

“公募REITs有每年至少分红1次、要求向投资者分配90%以上的年度可分配金额、预计分派率在4%以上等显著优势,与资管新规下机构投资者对缓解期限结构错配风险的需求相契合,同时被可长期持有且对收益稳定性有一定要求的机构投资者所青睐。”中航基金相关人士称。

一位公募REITs基金经理也分析,一是新能源公募REITs是创新产品,资产具有稀缺性,自然会引发资金的追逐;二是首批新能源基础设施REITs资产优质,具备长期投资价值和赚钱效应,通常上市后也会迎来较大幅度的上涨,资产的收益风险特征也与机构资金较为匹配;第三,去年的“股债双杀”行情,也让资金认识到大类资产配置的重要性,公募REITs在市场表现出与股、债资产的低相关性,也成为各路资金资产配置的新方向。

公募REITs总市值逼近1000亿

更多新产品蓄势待发

截至3月29日,目前已上市公募REITs共有27只,发行总规模达908.93亿元。从最新收盘价对应的市值来看,27只公募REITs总市值964.33亿元,逼近1000亿元整数关口。

而从排队候批的产品看,目前还有中金湖北科投光谷产业园REIT、中金山高集团高速公路REIT两只首发产品,已经收到反馈意见;另有中金普洛斯仓储物流REIT、红土创新盐田港仓储物流REIT等5只产品扩募已经问询或反馈,也正在申报过程中。

除此外,近日国家发展改革委下发《关于规范高效做好基础设施领域不动产投资信托基金(REITs)项目申报推荐工作的通知》,证监会也同日发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,将研究支持增强消费能力、改善消费条件、创新消费场景的消费基础设施发行基础设施REITs,优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施 REITs。

这也意味着,继新能源REITs后,消费REITs也将在未来推向市场,公募REITs的常态化发行也将有更丰富多元的优质标的。

关于公募REITs的扩募,监管也要求推动扩募发行常态化。按照市场化法治化原则,鼓励运营业绩良好、投资运作稳健、会计基础工作规范的上市REITs通过增发份额收购资产,开展并购重组活动。加快推动首批扩募REITs项目落地,完善扩募定价机制,鼓励更多符合条件的扩募项目发行上市。

“随着新能源、消费、水利、新基建、保租房等公募基础设施类型渐次覆盖,进一步扩大REITs的试点范围,未来我国公募REITs市场还将迎来更快的发展机遇期,这一市场的发展空间也非常广阔。”上述公募REITs基金经理称。

责任编辑:《华夏时讯网》编辑

上一篇:侯鸿亮:正午阳光没有上市计划!

华夏时讯网版权及免责声明:

1、凡本网注明“来源:华夏时讯网” 或“来源:华夏时讯-华夏时讯网”的所有作品,版权均属于 华夏时讯网(本网另有声明的除外);未经本网授权,任何单位及个人不得转载、摘编或以其它 方式使用上述作品;已经与本网签署相关授权使用协议的单位及个人,应注意该等作品中是否有 相应的授权使用限制声明,不得违反该等限制声明,且在授权范围内使用时应注明“来源:华夏 时讯网”或“来源:华夏时讯-华夏时讯网”。违反前述声明者,本网将追究其相关法律责任。2、本网所有的图片作品中,即使注明“来源:华夏时讯网”及/或标有“华夏时讯网(hxsxnews.cn)” 水印,但并不代表本网对该等图片作品享有许可他人使用的权利;已经与本网签署相关授权使用 协议的单位及个人,仅有权在授权范围内使用该等图片中明确注明“华夏时讯网作者XXX摄”或 “华夏时讯-华夏时讯网作者XXX摄”的图片作品,否则,一切不利后果自行承担。

3、凡本网注明 “来源:XXX(非华夏时讯网)” 的作品,均转载自其它媒体,转载目的在于传递更 多信息,并不代表本网赞同其观点和对其真实性负责。

4、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 网站总机:010-59447158 有关作品版权事宜请联系:13341002733 邮箱:hxsxnews@163.com

部分房贷重定价在即 LPR仍有 ...

部分房贷重定价在即 LPR仍有 ... 金观平:完善维护金融稳定长效机 ...

金观平:完善维护金融稳定长效机 ... 再跌11%!特斯拉“抛售潮”愈 ...

再跌11%!特斯拉“抛售潮”愈 ... 消费券“大礼包”促消费暖人心 ...

消费券“大礼包”促消费暖人心 ...

.png)