兜底协议兜不住了!私募还有这种操作?

来源:上海证券报 作者:《华夏时讯网》编辑 发布时间:2020-01-15

买私募产品净值亏损后私募来“兜底”?兜不住了净值就跌到0,投资者还要自行承担部分损失……

“我们签个补充协议,如果这只私募基金产品触发止损线0.85元时,我们会在三个工作日内追加资金使委托资产单位净值大于等于0.9元,而且基金产品清算时资产单位净值小于1.000元时,给你补差价。”

看到这,你是不是想到一个词,“兜底协议”,相信你和小编有一样的疑问,私募还有这种操作?答案是有!这正是裁判文书网最新公布的案件中所涉及的行为。

“不仅止损,还能保本”

先来介绍一下案件所涉及的主角:

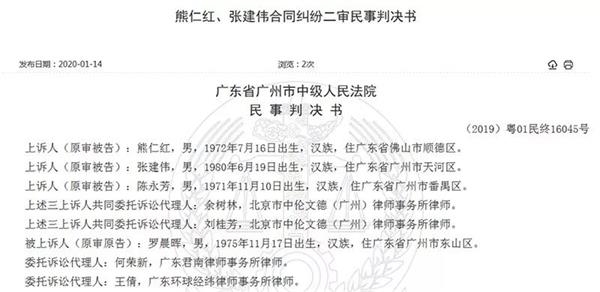

罗晨晖,男,私募基金的投资人;熊仁红,男, 东方比逊公司(私募证券投资基金管理人)法定代表人;张建伟,男,东方比逊公司间接股东;陈永芳,男,东方比逊公司基金经理。

看来四个男人也是一场戏,他们之间发生了什么?

民事判决书显示,2016年3月31日,罗晨晖与东方比逊公司签订基金合同,主要约定:1,基金名称为东方比逊定增3号基金,基金管理人为东方比逊公司,基金初始份额面值为1元;2,罗晨晖认购金额为100万元。

签订基金合同后,投资人和基金管理人还签订了补充协议,不得不说,补充协议内容非常诱人,不仅在基金存续期内可以止损,基金到期清算时最起码还能保本。

判决书显示,2016年4月15日,罗晨晖(甲方)与熊仁红、张建伟、陈永芳(乙方)签订补充协议,主要约定:乙方就东方比逊公司管理下的东方比逊定增3号基金的业绩向甲方承诺保证,东方比逊定增3号基金产品触发止损线0.850元时,由乙方或其指定的第三方在三个工作日内追加资金使委托资产单位净值大于等于0.900元。同时,若东方比逊定增3号基金产品清算时资产单位净值小于1.000元时,则乙方或其指定的第三方需在差价范围内作出补足。

底没兜住就说补充协议无效?

就在罗晨晖以为基金保本,可以高枕无忧的时候,上述私募基金产品公告称,净值将降为0,产品资金预计全额亏损。

2018年11月2日,东方比逊公司发布公告称,东方比逊定增3号基金投资标的为(创金合信-招商银行-鸿利光电定鑫22号资产管理计划),该计划投资标的为鸿利智汇(300219),2018年10月11日产品净值跌至罚没线以下,东方比逊因筹措补仓资金未果,未能按合同约定进行补仓,致该计划于10月12日触发罚没机制。至此,东方比逊定增3号基金的净值将降为0,产品资金预计全额亏损。

不过,对于罗晨晖来说,最痛苦的不是净值跌到0,而是跌到0之后基金管理人和你说“兜底协议”是违法的,不算数了,而且签约的时候就清楚该合同违法违规。

庭审中,熊仁红称其对自己经营的公司较为自信,因罗晨晖提出了签署补充协议的要求,为安抚罗晨晖,便签订了补充协议,其在签署补充协议时,系明知签订此类补充协议属违法的。

熊仁红、张建伟和陈永芳还认为,补充协议的内容如按一审法院认定是三上诉人对被上诉人(罗晨晖)的投资行为承诺保底保本,则该约定与法律法规及证监会监管规定相违背,应被认定为无效。

补充协议无效双方都有过错

那么补充协议到底是不是合法有效的呢?熊仁红、张建伟和陈永芳是否应该赔偿?

判决书显示,案涉补充协议实为双方为规避法律、行政法规的监管而作出的约定,内容违反了市场基本规律和资本市场规则,严重破坏资本市场的合理格局,不利于金融市场的风险防范,有损社会公共利益,依法应认定为无效合同。

而对于罗晨晖的案涉投资损失,二审判决书显示,双方均有过错,综合双方的过错程度,酌情认定由熊仁红、张建伟、陈永芳共同向罗晨晖赔偿投资损失的70%,即70万元(100万元×70%)及自罗晨晖起诉之日起的资金占用期间利息,由罗晨晖自行承担投资损失的30%,即30万元(100万元×30%)。

有私募人士透露,很多中小私募存在募资难的问题,因此部分小私募为了募集资金,会选择通过签订《补充协议》来变相承诺保本。

判决书显示,根据《私募投资基金监督管理暂行办法》的规定,私募基金管理人、私募基金销售机构不得向投资者承诺投资本金不受损失或者承诺最低收益。目前兜底协议等行为也已经受到监管的明令禁止。

在这里,小编要提醒广大私募基金投资人们,不要相信私募基金管理人所做出的任何形式的保本承诺,因为保本承诺是违法、违规和无效的,投资人出于主观意愿签订“兜底协议”也会受到处罚。

责任编辑:《华夏时讯网》编辑

华夏时讯网版权及免责声明:

1、凡本网注明“来源:华夏时讯网” 或“来源:华夏时讯-华夏时讯网”的所有作品,版权均属于 华夏时讯网(本网另有声明的除外);未经本网授权,任何单位及个人不得转载、摘编或以其它 方式使用上述作品;已经与本网签署相关授权使用协议的单位及个人,应注意该等作品中是否有 相应的授权使用限制声明,不得违反该等限制声明,且在授权范围内使用时应注明“来源:华夏 时讯网”或“来源:华夏时讯-华夏时讯网”。违反前述声明者,本网将追究其相关法律责任。2、本网所有的图片作品中,即使注明“来源:华夏时讯网”及/或标有“华夏时讯网(hxsxnews.cn)” 水印,但并不代表本网对该等图片作品享有许可他人使用的权利;已经与本网签署相关授权使用 协议的单位及个人,仅有权在授权范围内使用该等图片中明确注明“华夏时讯网作者XXX摄”或 “华夏时讯-华夏时讯网作者XXX摄”的图片作品,否则,一切不利后果自行承担。

3、凡本网注明 “来源:XXX(非华夏时讯网)” 的作品,均转载自其它媒体,转载目的在于传递更 多信息,并不代表本网赞同其观点和对其真实性负责。

4、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 网站总机:010-59447158 有关作品版权事宜请联系:13341002733 邮箱:hxsxnews@163.com

部分房贷重定价在即 LPR仍有 ...

部分房贷重定价在即 LPR仍有 ... 金观平:完善维护金融稳定长效机 ...

金观平:完善维护金融稳定长效机 ... 再跌11%!特斯拉“抛售潮”愈 ...

再跌11%!特斯拉“抛售潮”愈 ... 消费券“大礼包”促消费暖人心 ...

消费券“大礼包”促消费暖人心 ...

.png)